今回は「アクロン」「クリニカ」「キレイキレイ」「ソフラン」「トップ」「ノニオ」「バファリン」など日用品消費財で多くのブランド製品を保有している。ライオン株式会社の企業を分析していきたいと思います。

ざっくりまとめ

下記理由から株旅中の人はライオン株を優先して購入しました。

- 花王に比べ海外進出が遅れた印象はあるが、直近東南アジアを中心に海外展開で売上が伸びている。

- 売上5年CAGRが花王より高いわりにPBR・PERが割安

- カテゴリートップの製品が価格競争が比較的緩い(花王が得意とする、おむつなどは競合が価格で攻勢を強めている)

では本題に戻りライオンの企業分析をしていきたいと思います。

ライオン企業概要

| 項目 | ライオン企業概要 |

|---|---|

| 本社所在地 | 〒111-8644 東京都台東区蔵前1-3-28 |

| 電話番号 | 03-6739-3711 |

| 業種分類 | 化学 |

| 英文社名 | Lion Corporation |

| 代表者名 | 竹森 征之 |

| 設立年月日 | 1918年9月3日 |

| 市場名 | 東証プライム |

| 上場年月日 | 1949年5月 |

| 決算 | 12月末日 |

| 従業員数(単独) | 3,190人 |

| 従業員数(連結) | 7,587人 |

| 平均年齢 | 44.2歳 |

| 平均年収 | 6,790千円 |

| 連結事業 | 【連結事業】一般用消費財59(4)、産業用品10(5)、海外30(4)、他1(8)【海外】32(2022.12) |

| 特色 | アジア強化中、バングラディッシュに工場建設中 2025年稼働予定 |

ライオン株価推移

※google ファイナンス調べ

まずはライオンの株価推移過去5年で見た際 ライオンも花王もどちらも下落しています。

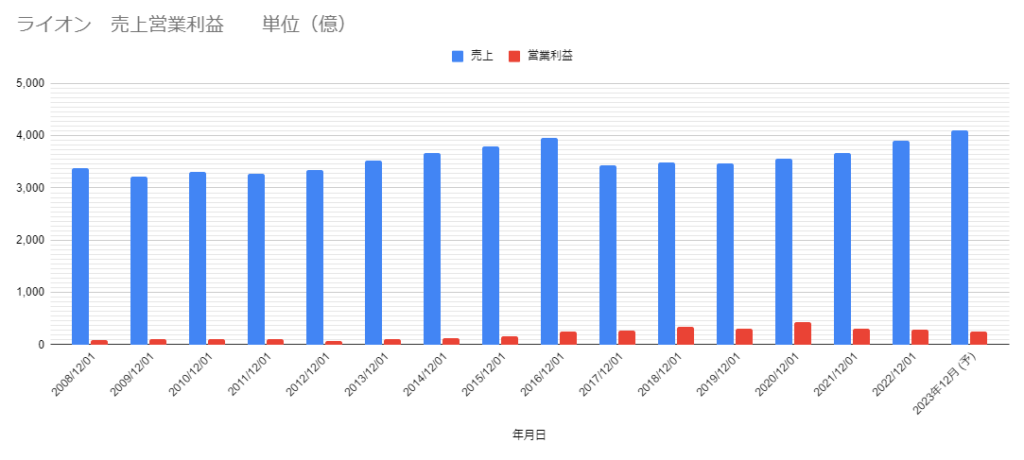

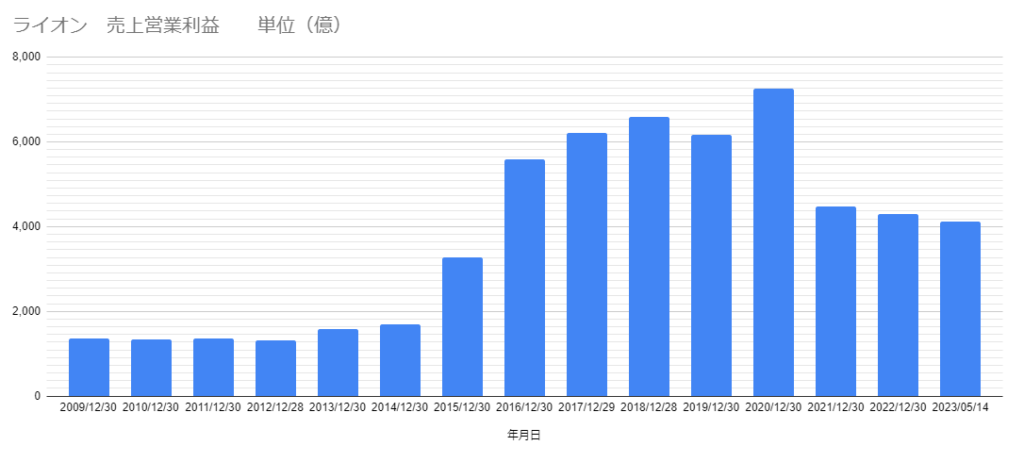

ライオン売上・営業利益推移

続いてライオン株式会社の売上営業利益を見ていきます。

2017年一時的に売上が減少しているように見えますが、こちらは会計基準がIFRSに変更したことによる減少となっていて、2017年以降ゆるやかに上昇基調です。

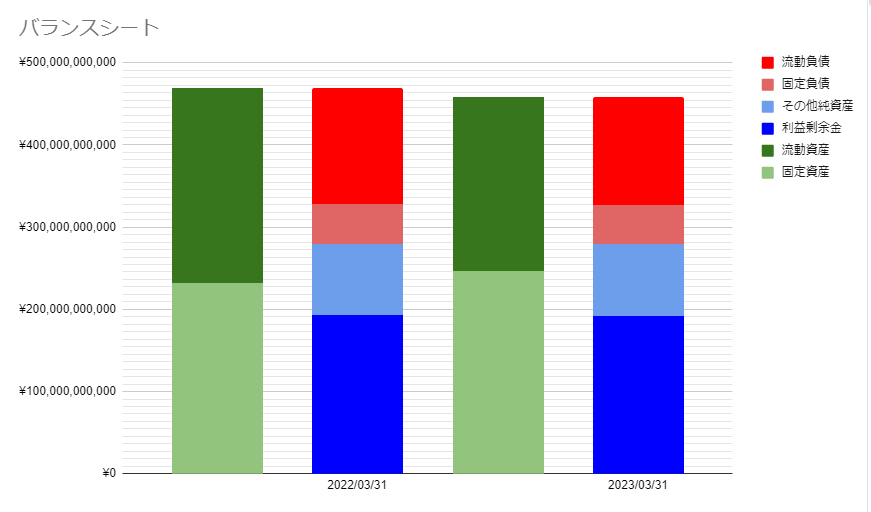

ライオン株式会社のバランスシート

続いてライオンの2023年3月末時点のバランスシート。自己資本比率は約60%と健全。負債も少しですが減少しています。

セグメントについて

- 一般消費財事業 (国内 一般消費財)

※アニュアルレポートより引用

オーラルケアを中心に日本国内でも認知度の高いブランドが多くそろっています。 1世帯当たり年間17個商品を販売しているようです。

※2022年8月 ライオン企業説明会調べ

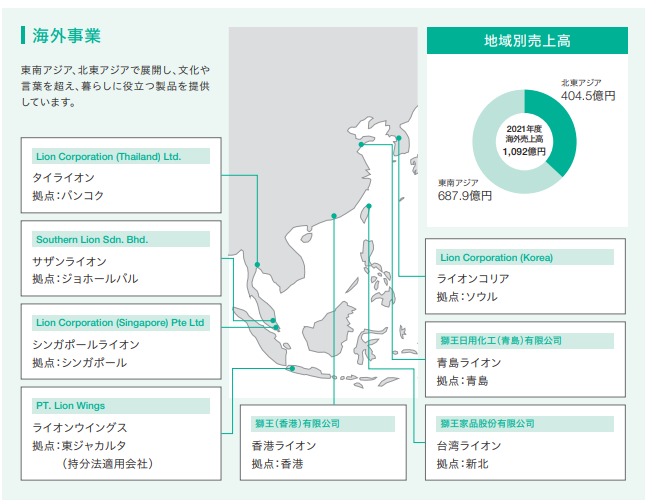

- 海外事業 (東南・北東アジアを中心)

※直近海外事業を強化しており、バングラディッシュにも工場建設予定で同国市場に本格参入予定になっています。2025年予定。

- 産業用品事業 ライオンのイメージがありませんが化学技術を活用してモビリティなどにも製品を販売しているようです。

- その他

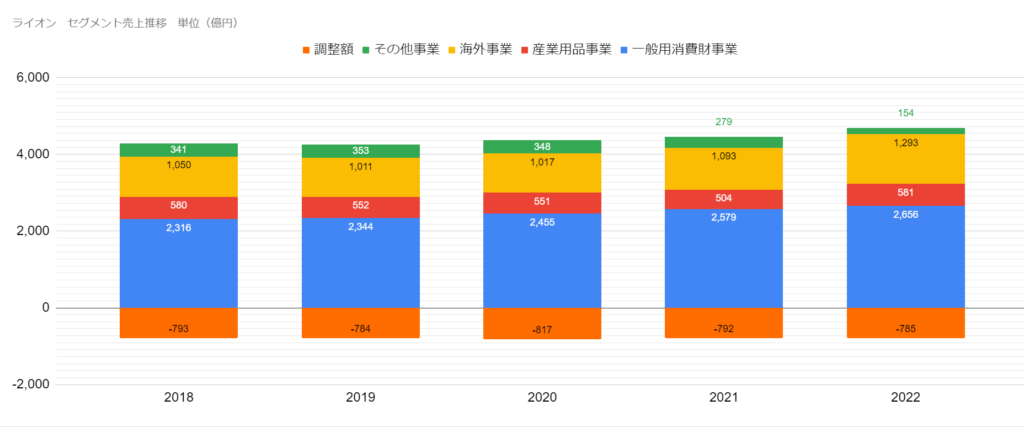

セグメント別売上推移

続いてセグメント別売上推移

海外事業が順調に伸びてきています。

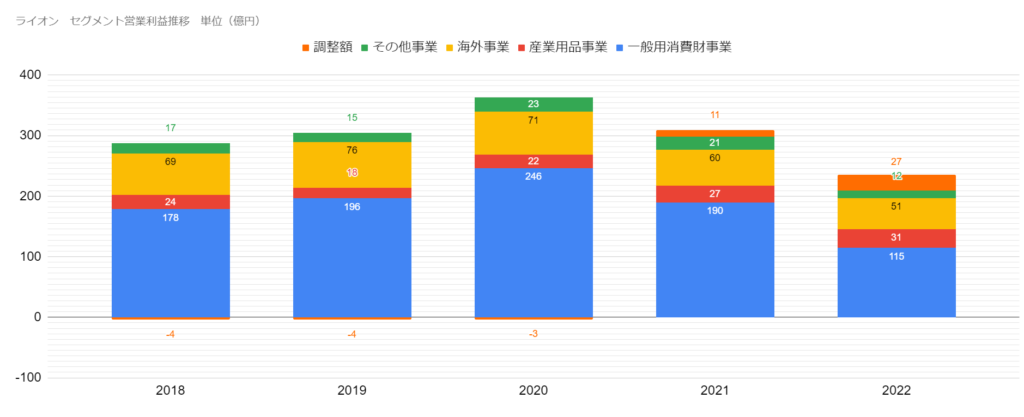

セグメント別営業利益推移

続いてセグメント別営業利益推移

直近原材料価格の上昇が影響し減益になっています。売上のトップラインを上げることで営業利益も上げることができるか注目していきたいと思います。

ライオン時価総額推移

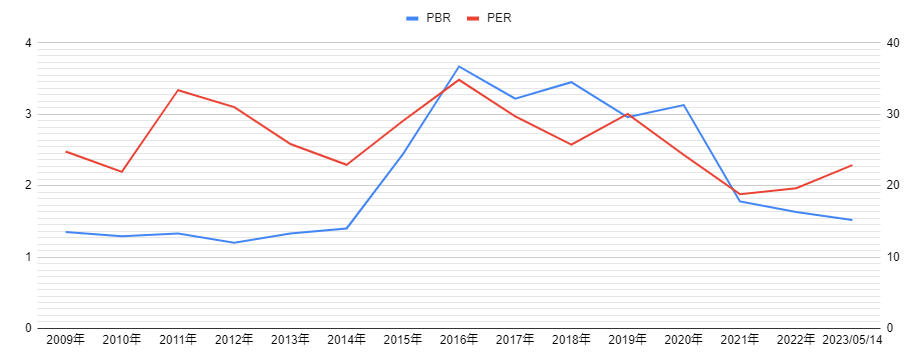

ライオンPBR PER推移

続いてライオンのPBRとPERの推移

PBRは2016年3.67倍から落ち着き23年5月14日現在1.52倍

PERは20倍~35倍の間で推移中、現在22倍

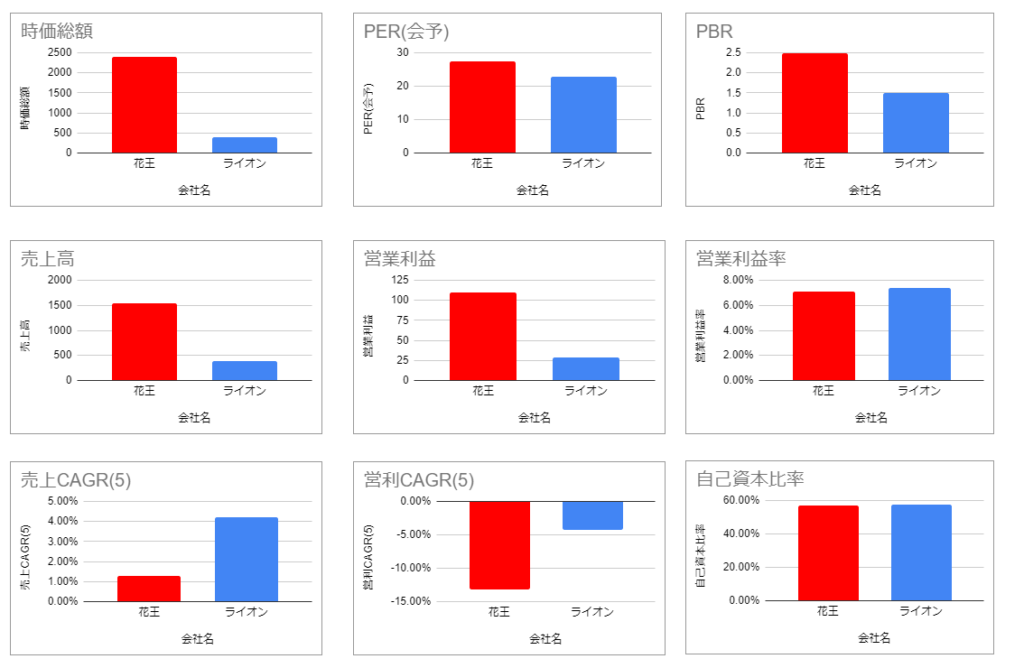

ライオンと花王の企業比較

続いて一般消費財ジャンルの花王との企業比較

売上・営業利益の規模が異なるため時価総額に大きく開きがありますが、営業利益率はほぼ同じ、売上CAGR・営利CAGRはライオンに軍配。PER/PBRで見てもライオンが割安と言えます。

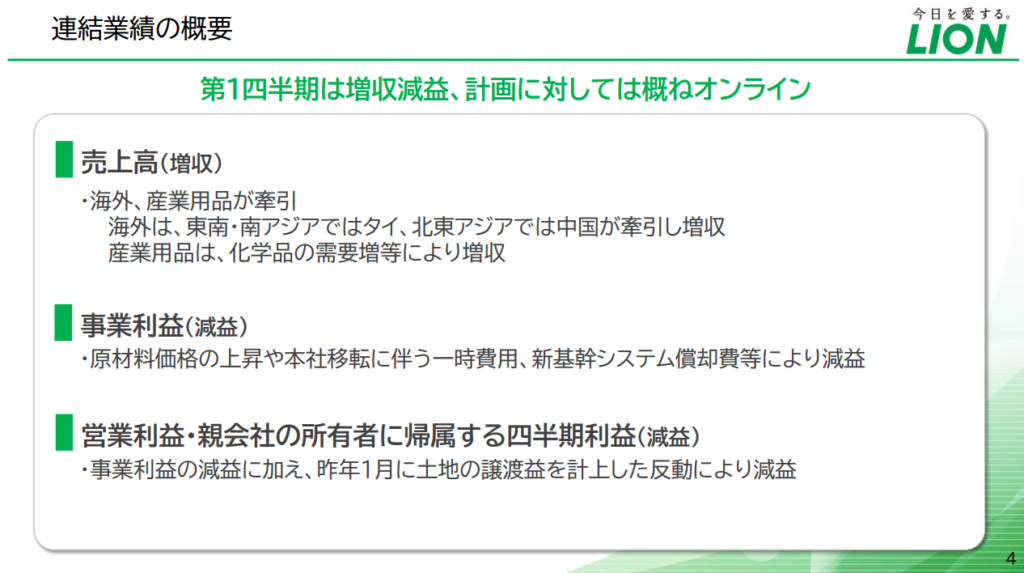

ライオン2023年12月期第1四半期決算説明資料 2023年5月9日

続いて直近の決算説明資料を見ていきます。

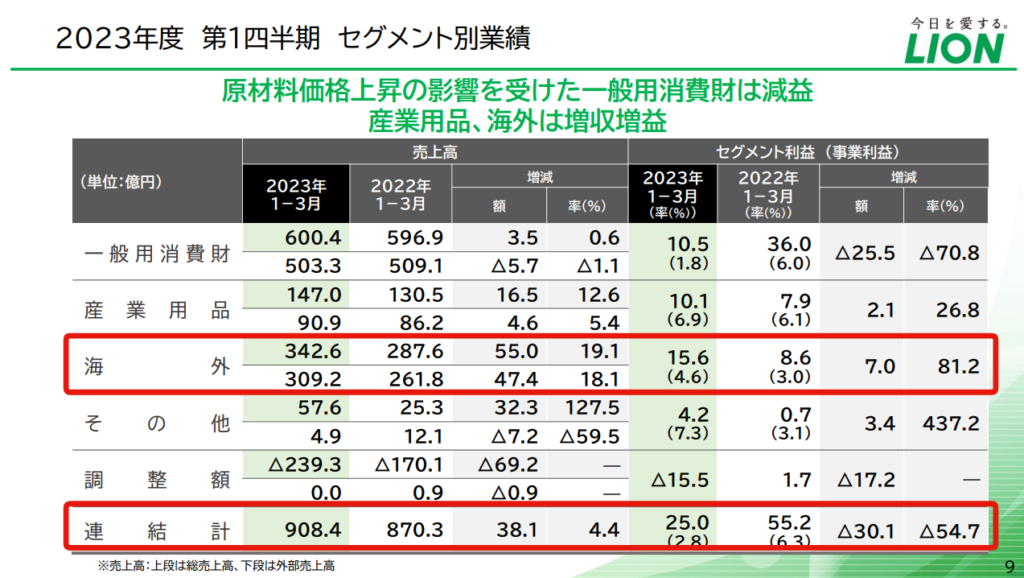

増収減益 減益理由は本社移転費用や前年土地売却益の反動による一時的なものと、原材料の高騰が要因のようです。原材料高騰については今後も続く可能性があるため、価格転嫁等して利益率改善してくれると非常に嬉しいのですが。。

海外事業は増収増益。売上は約20%増加。国内の一般消費財の事業利益が大きく減少。

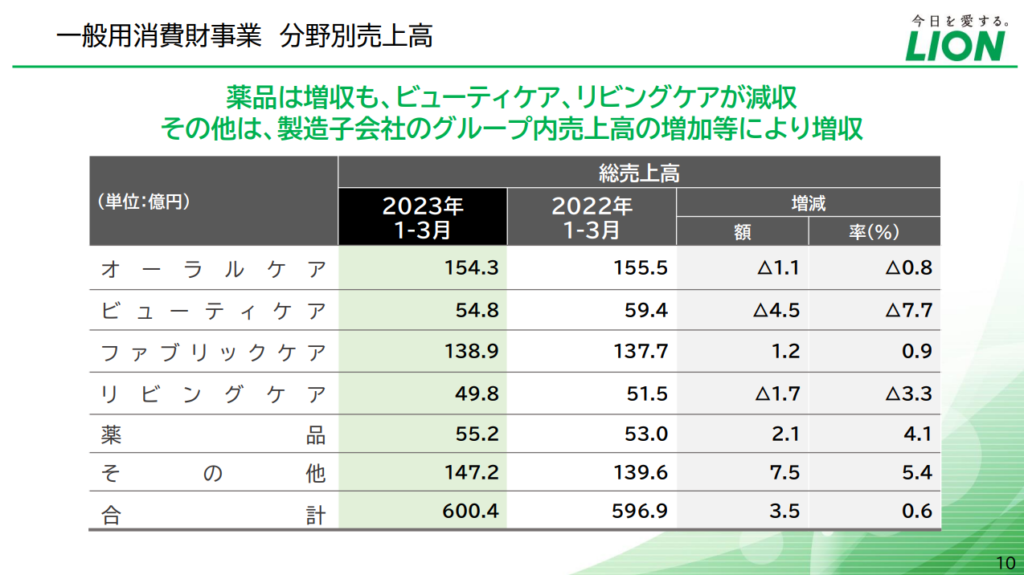

続いて分野別売上高。国内の分野別は軟調ですね。。

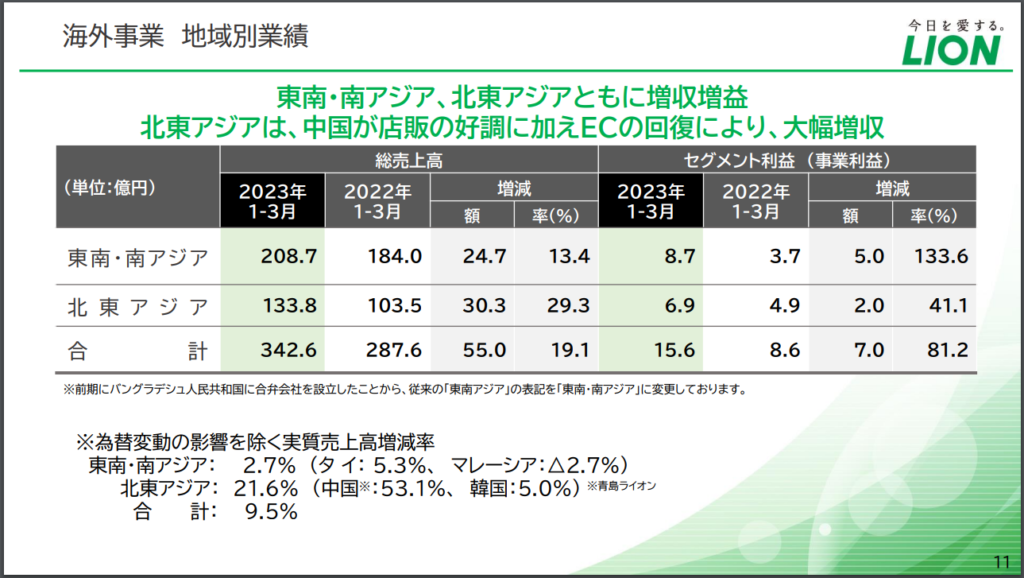

続いて海外地域別業績。海外事業は順調。ライオンはECにも力をいれていてそちらも好調だったようです。

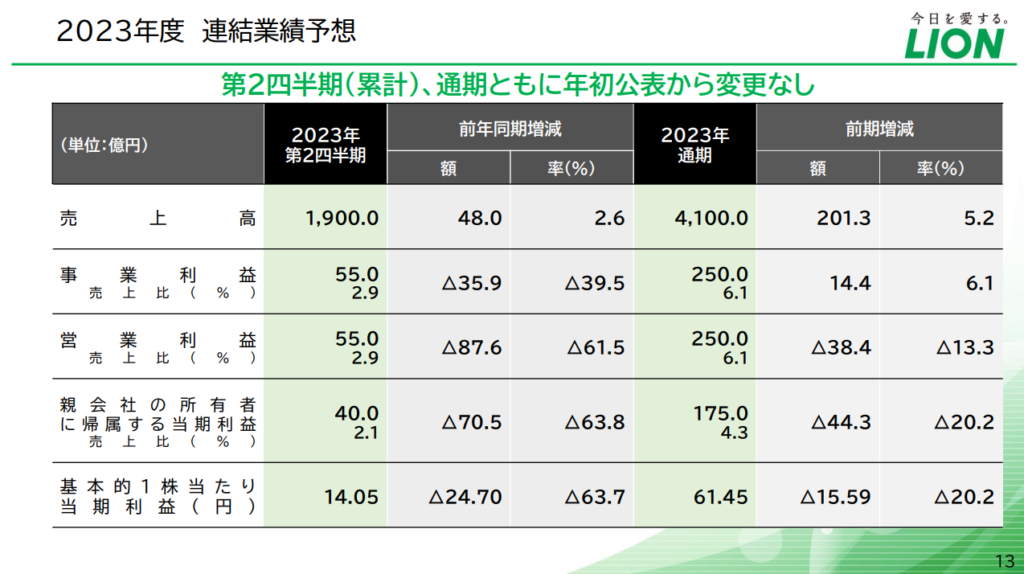

続いて2023年度通期業績予想は変更なし。事業利益・営業利益が通期からビハインドしている点が気になります。

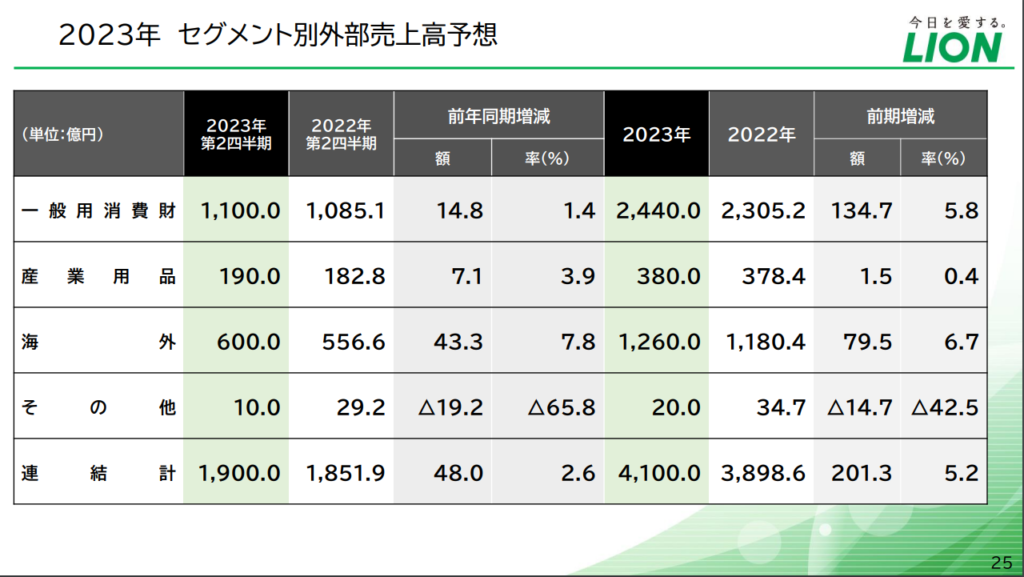

続いてセグメント別売上予想。海外事業の売上の伸びは6.7%と保守的な感じがします。

まとめ

23年度の今期の業績予想と第一四半期までの進捗について不安があるのか、決算発表後も株価下落中。営業利益進捗がビハインドしている点もあり、今期下方修正が出るリスクを見てからの株購入もアリだったかなと思っています。ただ、中長期的には人口増加が続いている東南アジアやバングラディシュなどにて商品カテゴリーでTOP3に入ってきている点や、すでに海外事業で黒字化しているため、積極的に攻勢に出れると考えています。また、優待も魅力的なので長期的に保有したいと考えています。

コメント